Ursachen für Berufsunfähigkeit

Nach Angaben des Verbandes Deutscher Rentenversicherungsträger musste in der Vergangenheit jeder 5. Erwerbstätige vorzeitig aus dem Erwerbsleben ausscheiden. Davon betroffen sind nicht nur ältere Menschen. 25 % aller Rentenempfänger der gesetzlichen Erwerbsminderungsrente sind jünger als 45 Jahre!

Ein ähnliches Bild zeigt sich auch bei der Berufsunfähigkeit. So kommt beispielsweise eine durchgeführte Untersuchung der Deutschen Aktuarvereinigung e.V. (DAV) zu dem Ergebnis, dass „bis zum Renteneintritt jeder Vierte mindestens einmal in seinem Arbeitsleben berufsunfähig“ wird. Und nach Angaben des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) beträgt das Durchschnittsalter bei Eintritt einer Berufsunfähigkeit 47 Jahre. Doch was bedeutet Berufsunfähigkeit und was sind deren Ursachen?

Was bedeutet Berufsunfähigkeit?

Die „Deutsche Rentenversicherung“, Versorgungswerke und auch Versicherungsgesellschaften definieren diesen Begriff sehr unterschiedlich. Selbst unter privaten Berufsunfähigkeitsversicherungen gibt es keine einheitliche Definition. Das Versicherungsvertragsgesetz gibt lediglich eine Art Basis-Formulierung vor – erlaubt den Versicherungsgesellschaften aber umfangreiche Verbesserungen. Und das ist wichtig. Denn ein Basis-Schutz ohne Verzicht auf abstrakte Verweisung oder ohne verkürzten Prognosezeitraum wäre nur unzureichend.

Deshalb bieten viele Gesellschaften mehrere Tarife an; z. B. einen preiswerten Basistarif und einen Komfort-Tarif, wobei letzterer dann bestimmte Verbesserungen enthält. Eine vorbildliche Variante formuliert dies in den Versicherungsbedingungen so oder so ähnlich:

Berufsunfähigkeit liegt vor, wenn die versicherte Person ihren zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, infolge Krankheit, Körperverletzung oder KräfteverfallsÜbt die versicherte Person bei Eintritt der Berufsunfähigkeit keine berufliche Tätigkeit aus, gilt die zuletzt ausgeübte berufliche Tätigkeit als versichert.

- voraussichtlich mindestens sechs Monate zu mindestens 50 % nicht mehr ausüben kann oder

- bereits sechs Monate zu mindestens 50 % nicht mehr ausüben konnte. In diesem Fall gilt dieser Zustand von Anfang an als Berufsunfähigkeit.

Aus dieser Formulierung wird beispielsweise schon deutlich:

- Die Prüfung der Leistungspflicht erfolgt immer anhand der zuletzt, in gesunden Tagen ausgeübten Berufstätigkeit - auch wenn wegen gesundheitlicher Beschwerden bereits von einer Vollzeittätigkeit auf eine Teilzeittätigkeit gewechselt wurde.

- Im Gegensatz zur Grundfähigkeitsversicherung gibt es keine Einschränkungen bezüglich der versicherten Krankheiten bzw. Körperverletzungen. Somit sind beispielsweise auch psychische Erkrankungen, Covid-19 und Langzeitfolgen einer Covid-19-Erkrankung mitversichert.

- Manche BU-Versicherer leisten nur bei Berufsunfähigkeit infolge Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall. Entsprechend der obigen Formulierung leistet der Versicherer auch bei einfachem Kräfteverfall. Der Versicherte muss also nicht nachweisen, dass es sich bei ihm um einen mehr als altersentsprechende Kräfteverfall handelt.

- Der Prognosezeitraum ist auf 6 Monate verkürzt. Konnte der Arzt keine Prognose abgeben, wird auch rückwirkend geleistet.

- War die zu versichernde Person bei Eintritt der gesundheitlichen Beschwerden gerade nicht berufstätig (z. B. wegen Arbeitslosigkeit, Pflege von Angehörigen usw.), wird der Grad der Berufsunfähigkeit trotzdem anhand der zuletzt ausgeübten Berufstätigkeit ermittelt.

Darüber hinaus gibt es aber noch weitere Klauseln (z. B. Umorganisationsklausel für Selbstständige oder Arbeitsunfähigkeitsklausel), die später über Leistung oder Nichtleistung des Versicherers entscheiden können. Deshalb können Sie mit unserem Online-Vergleich nicht nur die Beiträge, sondern auch die Versicherungsbedingungen vergleichen.

Was sind die Ursachen?

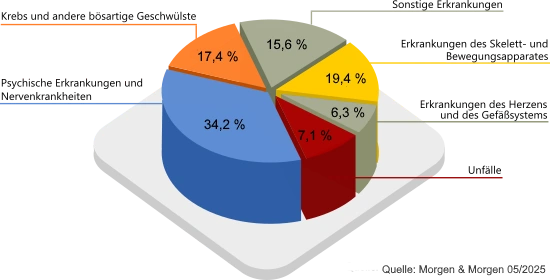

Viele Akademiker und Büroangestellte glauben, hauptsächlich Berufstätige mit höherem Unfallrisiko oder starker körperlicher Belastung wären gefährdet. Das ist ein fataler Irrtum. Immer häufiger sind Alltagsstress, psychische Belastungen am Arbeitsplatz oder familiäre Probleme Ursache einer späteren Berufsunfähigkeit. Derzeit stellen Nerven- und psychische Erkrankungen mit über 34 % die Hauptursache dar – gefolgt von Erkrankungen des Skelett- und Bewegungsapparates.

Unfälle führen dagegen nur mit 7,1 % zur Berufsunfähigkeit. Deshalb ist eine Berufsunfähigkeitsversicherung sinnvoll. Denn sie schützt umfassend und leistet unabhängig davon, ob die gesundheitlichen Beschwerden infolge Krankheit, Körperverletzung oder (mehr als altersentsprechendem) Kräfteverfall eingetreten ist.

Ursachen für Berufsunfähigkeit:

Beispiele aus der Praxis:

Schlaganfall in jungen Jahren

Als Sebastian S.* seine Berufsunfähigkeitsversicherung abschloss, ahnte er noch nicht, wie wichtig diese Entscheidung für ihn werden würde. Der damals 19-Jährige war nach zweijähriger Lehre als Chemielaborant tätig und hatte noch keine wesentlichen Erkrankungen, so dass er seine BU-Versicherung zu normalen Konditionen abschließen konnte. Doch nur wenige Monate später erlitt er einen Schlaganfall und infolge dessen eine Hemiparese (halbseitige Lähmung). Sebastian ist seitdem zu 100 % berufsunfähig. Die Leistungsprüfung konnte innerhalb von 2 Arbeitstagen abgeschlossen werden, da Sebastian auch bei der Leistungsanmeldung vollständige Angaben machte und keine medizinischen Fragen mehr offen blieben. Seitdem erhält er von der Alte Leipziger Lebensversicherung a.G. die vereinbarte BU-Rente in Höhe von monatlich 800 €.

Auf gute Versicherungsbedingungen kommt es an

Auch Nadine N.* hatte gleich nach Abschluss ihrer Ausbildung zur IT-Systemkauffrau eine Berufsunfähigkeitsversicherung abgeschlossen. Sie war zu diesem Zeitpunkt 20 Jahre jung und hatte aus ihrer Sicht keinerlei gesundheitliche Beschwerden. So konnte sie problemlos eine Versicherung mit guten Versicherungsbedingungen und günstigen Beiträgen abschließen. Nach 2 Jahren machten sich bei ihr Schmerzen in den Knochen, vor allem im Kniebereich bemerkbar. Als 23-Jährige erhielt sie schließlich die Diagnose „Knochenkrebs“ und die Ärzte attestierten eine 50%ige Berufsunfähigkeit. Da die Alte Leipziger Lebensversicherung a.G. bedingungsgemäß auf eine Beitragsanpassung oder Kündigung bei unverschuldeter Anzeigepflichtverletzung (heute geregelt in § 19 VVG) verzichtet, erhält Nadine die vereinbarte monatliche BU-Rente in Höhe von 1000 €, auch wenn zum Zeitpunkt der Antragstellung schon Indizien auf die Erkrankung hindeuteten, die jedoch damals von den Ärzten und damit von der Antragstellerin fälschlicherweise als belanglos und nicht mitteilungsbedürftig eingestuft wurden.

Auch die Psyche kann erkranken

Maria L.* arbeitet als kaufmännische Angestellte am Empfang einer großen Rechtsanwaltskanzlei. Vor einem Jahr stellt ihr Arzt einen psychischen

Erschöpfungszustand sowie eine depressive Verstimmung fest. Es folgt ein Klinikaufenthalt. Die 34-Jährige erhält antidepressive und stimmungsstabilisierende

Medikamente. Doch Maria L. leidet auch danach unter massiven Persönlichkeits- und Konzentrationsstörungen. Die Mediziner bescheinigen: Sie ist zu

100 Prozent berufsunfähig.

Maria L. ist seit 2000 gegen Berufsunfähigkeit versichert. Dieser Fall ist jetzt eingetreten – sie erhält von der

VOLKSWOHL BUND Lebensversicherung a.G. die vereinbarte Monatsrente von 750 €.

Schwerbehindert nach Thrombose

Alles beginnt mit einer Venenthrombose im Unterschenkel. Seitdem hat der 33-jährige Dirk S.* Schmerzen beim Auftreten. Die Folge ist eine ständige Fehlbelastung, die Knochen und Gelenke beeinträchtigt und seine ohnehin bestehenden Rückenbeschwerden noch verschlimmert. Dirk S. hinkt stark, kann sich ohne Unterarmgehstützen nicht mehr fortbewegen. Tätigkeiten, die mit langem Sitzen, Stehen, Tragen oder Treppensteigen verbunden sind, sind nicht mehr möglich. Doch das muss er können, will er weiter als Bürokaufmann in einer Großhandelszentrale arbeiten. Dirk S. nimmt an einer Reha-Behandlung teil, nach der sich sein Zustand trotzdem nicht grundlegend bessert. Die Ärzte bescheinigen: Das wird voraussichtlich auch so bleiben. Dirk S. ist schwerbehindert.

Dirk S. hat 1997 eine Berufsunfähigkeitsversicherung beim VOLKSWOHL BUND abgeschlossen. Aus der erhält er eine monatliche Rente von über 1000 €. Zusammen mit der gesetzlichen Erwerbsminderungsrente beträgt sein Einkommen über 1500 €.

Unverhofft kommt oft

Am 13.09.2000 beantragte der damals 33-jährige Michael K.* als angestellter Projektleiter einer Konzertagentur eine Berufsunfähigkeitsversicherung. Zum diesem Zeitpunkt litt er unter keinen nennenswerten Vorerkrankungen. Am 18.09.2000 früh morgens klagte er über plötzliche Kopfschmerzen im Nackenbereich und ging ein paar Tage später zum Arzt, welcher eine sofortige Aufnahme in die Uniklinik veranlasste. Im dortigen CCT wurde eine Gehirnblutung festgestellt, dies wurde dem Versicherer erstmals am 25.09.2000 telefonisch angezeigt. Nach der ärztlicher Akutversorgung machte Michael K. eine medizinische Reha-Maßnahme und nach einer weiteren Rekonvaleszenzzeit von 10 Wochen sollte eine stufenweise Wiedereingliederung in den gewohnten Tätigkeitsbereich erfolgen. Doch er konnte seine letzte Tätigkeit nicht mehr aufnehmen, da er weiterhin unter Konzentrationsschwierigkeiten, Merkfähigkeitsstörungen und psychischen Problemen litt. Deshalb begann er dann eine Tätigkeit als Aushilfskraft in einem Landhandel.

Obwohl die Erkrankung noch vor Versicherungsbeginn aufgetreten war, hat die WWK Lebensversicherung a.G. im Rahmen ihres vorläufigen Versicherungsschutzes am 23.01.2001 die Berufsunfähigkeit anerkannt und rückwirkend ab 01.10.2000 Leistungen wegen Berufsunfähigkeit erbracht, ohne dass der Versicherte selbst jemals einen Beitrag zu diesem Vertrag entrichtet hatte! Die begonnene Tätigkeit als Aushilfskraft hatte keine Auswirkungen auf die BU-Rentenzahlungen, da diese Tätigkeit nicht seiner bisherigen Lebensstellung entsprach.

*Namen geändert

Weiterführende Links: