Berufsunfähigkeitsversicherung Rechner

Berufsunfähigkeitsversicherung Rechner: Die optimale Absicherung finden – so klappt’s

Warum ist eine Berufsunfähigkeitsversicherung wichtig?

Berufsunfähigkeit ist ein existenzbedrohendes Risiko. Denn wer infolge eines Unfalls oder einer schweren Krankheit seinen Beruf längere Zeit oder sogar dauerhaft nicht mehr ausüben kann, bekommt häufig große finanzielle Probleme.

Und wer nach dem 01.01.1961 geboren wurde, erhält im Falle einer Berufsunfähigkeit keine gesetzliche Rente mehr. Die Deutsche Rentenversicherung zahlt ihren Versicherten unter bestimmten Voraussetzungen nur noch eine volle oder halbe Erwerbsminderungsrente, wenn der dort Versicherte gar keiner Tätigkeit des allgemeinen Arbeitsmarktes mehr für 3 bzw. 6 Stunden nachgehen kann. Außerdem sind die Erwerbsminderungsrenten zu gering, um den gewohnten Lebensstandard halten zu können. Die durchschnittliche Höhe der im Jahr 2021 neu zugegangenen monatlichen Renten wegen voller Erwerbsminderung lag bei 917 Euro.

Deshalb ist eine Berufsunfähigkeitsversicherung wichtig für alle, die zur Erhaltung ihres Lebensstandards auf ihre Arbeitskraft und ihr Arbeitseinkommen angewiesen sind bzw. es später sein werden (z. B. Auszubildende und Studenten).

Wann ist der beste Zeitpunkt für den Abschluss?

Wichtig bei einer Berufsunfähigkeitsversicherung sind unter anderem niedrige Versicherungsprämien und günstige Versicherungsbedingungen. Hierzu muss die Versicherung rechtzeitig abgeschlossen werden. Denn bei der Antragstellung müssen umfangreiche Gesundheitsfragen beantwortet werden. Diese sollten Sie – unter Beachtung der abgefragten Zeiträume – auch vollständig und wahrheitsgemäß beantworten, um den Versicherungsschutz nicht zu gefährden. Anderenfalls kann der Versicherer bis 5 bzw. 10 Jahre nach Vertragsabschluss vom Vertrag zurücktreten bzw. diesen anfechten.

Schon harmlos erscheinende Vorerkrankungen wie beispielsweise Hypertonie, gelegentliche Rückenbeschwerden, Allergien oder Verletzungen durch einen Unfall können zu Risikozuschlägen oder Leistungsausschlüssen führen. Bei manchen chronischen oder psychischen Erkrankungen ist der Abschluss häufig auch gar nicht mehr möglich.

Wenn also erst ein Schicksalsschlag verdeutlicht, wie wichtig eine BU-Versicherung gewesen wäre, ist es zu spät!

Und da niemand weiß, welche gesundheitlichen Beschwerden sich demnächst einstellen werden, ist vermutlich jetzt der beste Zeitpunkt, sich umfassend über Berufsunfähigkeitsversicherungen zu informieren. Unser Online-Vergleich soll Ihnen dabei helfen.

Aber nicht nur gesundheitliche Probleme – auch Berufsrisiken oder ein gefährliches Hobby können den Abschluss teuer oder sogar unmöglich machen.

Für Jugendliche, die einen körperlich anstrengenden Beruf anstreben, sollten Eltern die Berufsunfähigkeitsversicherung noch als Schüler abschließen – also noch bevor der Versicherer das höhere berufsbedingte Risiko in die Versicherungsprämie einkalkulieren kann. So sichern sie ihrem Kind dauerhaft günstige und bezahlbare Beiträge.

Ähnliches gilt auch für Gymnasiasten, die nach dem Abitur ein Kunst- oder Lehramtsstudium aufnehmen wollen.

Welcher Beruf gilt als versichert?

Als versichert gilt immer der zuletzt ausgeübte Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war – ganz gleich, welche Tätigkeit zum Zeitpunkt des Abschlusses der BU-Versicherung ausgeübt wurde.

So kann sich beispielsweise ein Gymnasialschüler preiswert absichern und bleibt auch dann zum gleichen Beitrag versichert, wenn er im Folgejahr ein Lehramt-Studium aufnimmt und später als Sportlehrer tätig wird. Wenn er diese Tätigkeit dann aus gesundheitlichen Gründen voraussichtlich 6 Monate nicht mehr zu mindestens 50 Prozent ausüben kann, zahlt der Versicherer die vereinbarte Rente in voller Höhe.

Das höhere Risiko, das durch einen Wechsel der beruflichen Tätigkeit oder auch durch Aufnahme eines gefährlichen Hobbys während der Vertragslaufzeit entsteht, trägt also der Versicherer.

Wie hoch sollte die BU-Rente sein?

Häufig wird Arbeitnehmern beim Abschluss einer Berufsunfähigkeitsversicherung pauschal eine Rentenhöhe von 80 % des Nettoeinkommens und Selbstständigen eine Höhe von 60 % des Gewinns vor Steuern empfohlen. Besser ist jedoch eine bedarfsorientierte Ermittlung der Berufsunfähigkeitsrente. Sie sollte so bemessen sein, dass die Ausgaben zur Erhaltung des erreichten bzw. angestrebten Lebensstandards beglichen werden können.

Für Schüler, Azubis und Studenten kann auch eine geringere Anfangsrente ausreichend sein, um sich mit dem derzeit guten Gesundheitszustand dauerhaft niedrige Beiträge zu sichern. Dann ist jedoch eine gute Nachversicherungsgarantie wichtig, um die BU-Rente später ohne erneute Gesundheitsprüfung oder – noch besser – ohne erneute Risikoprüfung erhöhen zu können.

Besitzer einer privaten Krankentagegeldversicherung sollten berücksichtigen, dass der KTG-Versicherer Leistungen zurückverlangen wird, wenn der BU-Versicherer die Rente rückwirkend zahlt. Insofern sollte die BU-Rente mindestens das 30-fache des vereinbarten Krankentagegeldes betragen. Ob es hierzu besser ist, das Krankentagegeld oder die BU-Rente anzupassen, hängt vom Einzelfall ab.

Welche Vertragslaufzeit ist ratsam?

Die Versicherungsdauer sollte nicht zu kurz gewählt werden, nur um die Versicherungsprämie gering zu halten. Denn die Laufzeit kann nachträglich nicht verlängert werden. Nur wenn die Regelaltersgrenze in der Deutschen Rentenversicherung oder den berufsständischen Versorgungswerken erhöht wird, kann die Versicherungsdauer bei manchen Tarifen verlängert werden – und zwar höchstens um die Zeitspanne, um die sich die Regelaltersgrenze für den Versicherten erhöht hat.

Deshalb ist es in den meisten Fällen ratsam, die Versicherungs- und Leistungsdauer bis zum voraussichtlichen Renteneintrittsalter zu wählen. Dies empfiehlt auch die Verbraucherzentrale auf ihrer Website. Wird der BU-Schutz irgendwann nicht mehr benötigt, kann die Versicherung problemlos gekündigt werden.

Welchen Vorteil bietet eine BU-Versicherung mit vereinfachter Gesundheitsprüfung?

Im Antrag auf Abschluss einer Berufsunfähigkeitsversicherung werden üblicherweise viele Fragen zum Gesundheitszustand der zu versichernden Person gestellt. Anhand der Antworten kalkuliert der Versicherer das Risiko eines späteren Versicherungsfalls und eventuell erforderliche Risikozuschläge oder Leistungsausschlüsse.

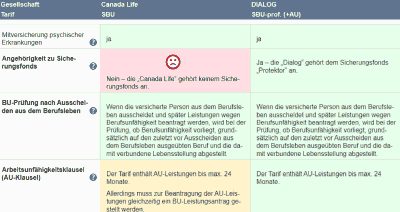

Für bestimmte Zielgruppen bieten einige Gesellschaften aber auch vereinfachte Gesundheitsfragen bzw. eine vereinfachte Risikoprüfung an. Dann beschränken sich die Fragen auf bestimmte Erkrankungen bzw. Beschwerden oder die Abfragezeiträume der anzugebenden Beratungen, Behandlungen und Untersuchungen sind verkürzt.

Die Vorteile liegen auf der Hand:

- Je kürzer die Abfragezeiträume sind, desto geringer wird die Gefahr, eine Frage falsch zu beantworten. Denn eine länger zurückliegende Erkrankung gerät schon schneller mal in Vergessenheit.

- Verkürzte Abfragezeiträume können auch helfen, Leistungsausschlüsse oder Risikozuschläge zu vermeiden. Wenn die zu versichernde Person bezüglich einer Krankheit (z. B. psychische Erkrankung) innerhalb des abgefragten Zeitraums behandlungs- und beschwerdefrei war und diesbezüglich auch nicht mehr (nach-)untersucht wurde, muss diese nun nicht mehr angegeben werden.

Deshalb werden solche Tarife durch unseren Rechner besonders gekennzeichnet.

Trotzdem sollten Sie die Fragen genau durchlesen und gewissenhaft beantworten. Denn wenn beispielsweise die Dialog Lebensversicherungs-AG nach verwendeten oder verordneten Hilfsmitteln fragt, dann sollte man bedenken, dass auch Brillen, Kontaktlinsen, Hörhilfen, Blutdruckmessgeräte oder orthopädische Einlagen zu medizinischen Hilfsmitteln zählen.

Warum sind niedrige Versicherungsprämien nicht allein entscheidend?

Geringe Prämien sind schon gut. Aber Berufsunfähigkeitsversicherungen sollten Sie nicht nur anhand des Beitrags vergleichen. Viel wichtiger sind günstige Versicherungsbedingungen. Denn wenn der Versicherer im Falle einer Berufsunfähigkeit die Leistung wegen unzureichender Versicherungsbedingungen oder unklarer Formulierungen verweigern kann, nützt es dem Betroffenen nichts, jahrelang die niedrigsten Versicherungsprämien gezahlt zu haben.

Deshalb können Sie mit unserem Rechner nicht nur die Beiträge, sondern auch die Versicherungsbedingungen vergleichen.

Welche Beiträge zeigt der Vergleich?

Der Vergleich berechnet die Beiträge für Personen mit guter Gesundheit und ohne besondere Berufs- oder Freizeitrisiken. Er zeigt sowohl die Tarifbeiträge (Bruttobeiträge) als auch die tatsächlich zu zahlenden Zahlbeiträge (Nettobeiträge). Letztere ergeben sich durch die sofortige Verrechnung der Überschüsse.

Nicht berücksichtigen kann der Rechner individuell erforderliche Risikozuschläge infolge bereits erlittener Vorerkrankungen oder besonderer Berufs- bzw. Freizeitrisiken (z. B. Umgang mit gesundheitsschädigenden Stoffen, risikobehaftete Hobbys). In diesem Fall gibt er aber einen Überblick, bei welchen Anbietern eine anonyme Risikovoranfrage ratsam ist.

FAQ zum Rechner

Erfolgen die Berechnungen anonym?

Ja, die Berechnungen erfolgen anonym. Um sich einen schnellen Überblick über die derzeit besten BU-Tarife zu verschaffen, müssen Sie bei der Berechnung also weder Name noch Wohnanschrift oder Telefonnummer angeben. Erst wenn Sie die Zusendung der Antragsunterlagen oder der Unterlagen für eine Risikovoranfrage für eine ausgewählte Berufsunfähigkeitsversicherung wünschen, werden Ihre persönlichen Daten benötigt.

Bezieht der Rechner alle BU-Tarife ein?

Leider kann der Rechner nicht alle Berufsunfähigkeitsversicherungen berücksichtigen. Einige Versicherer arbeiten grundsätzlich nicht mit ungebundenen Versicherungsmaklern zusammen, andere können oder wollen uns die hierfür erforderlichen Daten nicht zur Verfügung stellen. Einige Tarife können aber auch nicht im Vergleich berücksichtigt werden, weil sie unsere Mindestkriterien für eine empfehlenswerte Berufsunfähigkeitsversicherung nicht erfüllen.

Welche Mindestkriterien sollte jeder Tarif erfüllen?

Unser Rechner listet nur Tarife auf, welche die Mindestanforderungen an eine gute Berufsunfähigkeitsversicherung erfüllen. Das sind:

- Verzicht auf abstrakte Verweisung in Erst- und Nachprüfung

- Verzicht auf konkrete Verweisung bei über 20 % Einkommensminderung

- Verkürzung des Prognosezeitraums auf 6 Monate

- Rückwirkende Leistung nach 6-monatiger Berufsunfähigkeit

- mindestens 3 Jahre rückwirkende Leistung bei verspäteter Meldung

- Verzicht auf Kündigung bzw. Vertragsanpassung bei unverschuldeter Verletzung der vorvertraglichen Anzeigepflicht

- weltweiter Versicherungsschutz

- zumutbare Arztanordnungsklausel

Im Gegensatz zu einem starren Rating oder einem Test der Stiftung Warentest können Sie bei unserem Vergleich vorgeben, welche Klauseln und Erweiterungen Ihnen persönlich noch bei Ihrer Berufsunfähigkeitsversicherung wichtig sind (z. B. verbesserte Umorganisationsklausel für Selbstständige, eine gute Arbeitsunfähigkeitsklausel oder eine passende Teilzeitklausel).

Erfüllt eine Berufsunfähigkeitsversicherung die gewünschten Leistungsmerkmale nicht, wird sie zwar angezeigt, aber entsprechend markiert. Dadurch verhindern wir, dass Sie versehentlich einen Tarif mit unzureichenden Leistungen auswählen.

Noch ein abschließender Tipp:

Beantragen Sie eine Berufsunfähigkeitsversicherung erst (ganz gleich, ob online oder vor Ort beim Versicherungsvertreter oder -makler), wenn Sie ausreichend informiert sind und die Versicherungsbedingungen wirklich verstanden haben. Anderenfalls lassen Sie sich beraten.

Wir beraten Sie gern – kostenlos und in der von uns gewohnten Qualität.