Arbeitsunfähigkeitsversicherung – AU-Klausel in der Berufsunfähigkeitsversicherung

Berufsunfähigkeitsversicherungen mit einer AU-Klausel (Arbeitsunfähigkeitsklausel) werden häufig auch Arbeitsunfähigkeitsversicherung genannt. Immer mehr Versicherer bieten solche Tarife an. Das ist gut, denn dann kann der Versicherte spätestens nach 6-monatiger ununterbrochener Arbeitsunfähigkeit (Krankschreibung) Leistungen aus seiner Berufsunfähigkeitsversicherung beantragen – auch wenn der Grad der Berufsunfähigkeit unter 50 % liegt oder noch nicht feststeht.

Nachfolgend erläutern wir, warum eine solche Klausel vorteilhaft sein kann und worauf Sie beim Abschluss achten sollten.

Und dieser Online-Vergleich zeigt, wie viel eine Berufsunfähigkeitsversicherung mit AU-Klausel bei verschiedenen Anbietern kostet.

Arbeitsunfähigkeit versus Berufsunfähigkeit

Die Begriffe „Arbeitsunfähigkeit“ und „Berufsunfähigkeit“ werden zwar gelegentlich synonym verwendet, haben jedoch eine unterschiedliche

Bedeutung. Bei einer Arbeitsunfähigkeit ist der Betroffene aus gesundheitlichen Gründen vorübergehend nicht mehr in der Lage,

seinen Beruf auszuüben. Oder er erhält vom Arzt eine Krankschreibung, weil die weitere Ausübung der Berufstätigkeit seinen Genesungsprozess

gefährden könnte. Das Wesentliche – bei einer Arbeitsunfähigkeit besteht Aussicht auf Besserung!

Die Begriffe „Arbeitsunfähigkeit“ und „Berufsunfähigkeit“ werden zwar gelegentlich synonym verwendet, haben jedoch eine unterschiedliche

Bedeutung. Bei einer Arbeitsunfähigkeit ist der Betroffene aus gesundheitlichen Gründen vorübergehend nicht mehr in der Lage,

seinen Beruf auszuüben. Oder er erhält vom Arzt eine Krankschreibung, weil die weitere Ausübung der Berufstätigkeit seinen Genesungsprozess

gefährden könnte. Das Wesentliche – bei einer Arbeitsunfähigkeit besteht Aussicht auf Besserung!

Berufsunfähig ist dagegen nur, wer voraussichtlich auf Dauer seinen Beruf nicht mehr ausüben kann. Bei einer guten Berufsunfähigkeitsversicherung wird dieser Prognosezeitraum zwar auf 6 Monate begrenzt. Damit die vereinbarte BU-Rente gezahlt werden kann, muss aber auch noch der bedingungsgemäße Grad der Berufsunfähigkeit (meist mindestens 50 %) nachgewiesen werden.

Sinn einer AU-Klausel

In den meisten Fällen bearbeiten die Versicherer BU-Leistungsanträge zügig, so dass der Betroffene seine BU-Rente zeitnah erhalten kann. Aber es gibt durchaus auch Beispiele, bei denen der Versicherte auf seinen Bescheid warten muss, weil er den Grad der Berufsunfähigkeit noch nicht nachweisen konnte oder sich verschiedene Gutachter über die Höhe des BU-Grades streiten.

Dann ist es vorteilhaft, eine Berufsunfähigkeitsversicherung mit AU-Klausel zu haben. Denn sie ermöglicht bereits nach 6-monatiger ununterbrochener Arbeitsunfähigkeit (Krankschreibung) eine befristete monatliche Rente – auch ohne Nachweis des BU-Grades. Die Befristung liegt je nach gewähltem BU-Tarif zwischen 18 und 36 Monaten und kann helfen, die Zeit bis zur BU-Leistungsentscheidung zu überbrücken. Stellt sich später heraus, dass keine bedingungsgemäße Berufsunfähigkeit vorlag, wird keine Rückzahlung fällig.

Und es gibt noch einen zweiten Aspekt. Wenn in der Vergangenheit ein BU-Leistungsantrag abgelehnt werden musste, dann lag das laut einer Studie des Analysehauses Franke & Bornberg in ca. 54 % der Fälle daran, dass der vertraglich vereinbarte BU-Grad nicht erreicht wurde. Bei einem Tarif mit AU-Klausel erhält der Versicherte – sofern er mindestens 6 Monate ununterbrochen krankgeschrieben war – trotzdem eine monatliche Übergangsleistung (bis zum Ende der Krankschreibung; maximal jedoch die je nach Tarif vereinbarten 18 bis 36 Monate). Man könnte es also als temporäre Leistung bezeichnen, falls der für die BU-Rente erforderliche BU-Grad nicht erreicht wird.

Die Kosten der Berufsunfähigkeitsversicherung erhöhen sich durch den Einschluss dieser Option je nach Versicherer um 5 bis 10 %.

In den letzten Jahren haben viele Versicherer Tarife mit Arbeitsunfähigkeitsklausel eingeführt. Da diese auch häufig mitbeantragt wird, wird sich die Leistungsquote dieser Versicherer spürbar erhöhen.

Arbeitsunfähigkeitsversicherungen im Detail

Doch wie immer kommt es auch bei Arbeitsunfähigkeitsversicherungen auf das Kleingedruckte an. Auf den ersten Blick scheinen die AU-Klauseln der Anbieter sehr ähnlich. Bei genauerer Betrachtung zeigen sich jedoch durchaus Unterschiede, die später über Leistung oder Nichtleistung entscheiden können.

Für wen gilt die Arbeitsunfähigkeitsklausel?

Insbesondere bei älteren Verträgen gab es hierzu keine eindeutige Antwort. So schrieb beispielsweise die HUK24 2018 noch in ihren Versicherungsbedingungen:

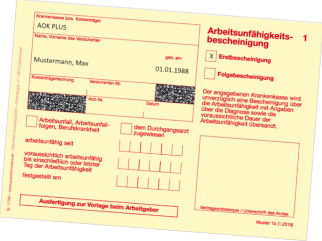

Die versicherte Person gilt als arbeitsunfähig im Sinne dieser Bedingungen, wenn sie von einem Arzt krankgeschrieben ist. Die Krankschreibung muss mit einer auf die versicherte Person ausgestellten Bescheinigung entsprechend § 5 Entgeltfortzahlungsgesetz (EntgFG) nachgewiesen werden.

Das Problem: Das Entgeltfortzahlungsgesetz bezieht sich nur auf Arbeitnehmer. Streng genommen könnten Beamte, Selbstständige, Studierende und Hausfrauen/-männer die oben genannten ärztlichen Bescheinigungen also gar nicht erbringen. Obwohl dies schon einige Jahre kritisiert wurde, vermieden einige Versicherer eine Ergänzung und Klarstellung wie „Wenn die versicherte Person kein Arbeitnehmer ist, genügt ein entsprechendes fachärztliches Attest“. Zumindest bei den aktuellen Tarifen sollten dies alle Versicherer inzwischen korrigiert haben.

Wie aufwändig ist die Beantragung der AU-Leistungen?

Für die Auszahlung der versicherten Berufsunfähigkeitsrente muss der Versicherte nachweisen, dass er seine zuletzt ausgeübte Tätigkeit mit seinen gesundheitlichen Beschwerden nicht mehr oder nur noch teilweise ausüben kann. Das ist manchmal aufwändig und kompliziert. Die AU-Klausel verspricht dagegen einen vereinfachten Weg zur befristeten Übergangsleistung, denn der Grad der Berufsunfähigkeit muss (noch) nicht nachgewiesen werden.

Trotzdem gibt es auch hier Unterschiede. Manche BU-Versicherer fordern, zeitgleich mit dem Antrag auf AU-Leistungen wegen Krankschreibung auch einen vollständigen BU-Leistungsantrag zu stellen. Damit rückt das Ziel einer vereinfachten Antragstellung wieder in die Ferne.

Erstaunlicherweise gibt es durchaus auch Analysten, die dies dann noch in Online-Medien (der Artikel auf procontra-online.de wurde inzwischen entfernt) positiv bewerten. Die Begründung hierfür lautet: Je länger AU-Leistungen fließen und sich dann der Gesundheitszustand bessert, desto schwerer fällt es später, eine Berufsunfähigkeit nachzuweisen. Das kann durchaus sein. Aber diese Analysten ignorieren: Wenn man für die Anerkennung der AU-Leistung nicht gleichzeitig einen kompletten BU-Leistungsantrag stellen muss, heißt das nicht, dass man dies nicht darf. Niemand verbietet dem Versicherten, parallel oder wenig später noch den kompletten BU-Leistungsantrag zu stellen – dann aber ohne zeitlichen Druck und ohne finanzielle Not, denn die Leistungen aus der Arbeitsunfähigkeitsklausel fließen schon bzw. sind bereits beantragt.

Übersicht zur Verbraucherfreundlichkeit der AU-Klauseln

Die nachfolgende Tabelle gibt einen Überblick zur Verbraucherfreundlichkeit der verschiedenen AU-Klauseln:

| Versicherer | Arbeitsunfähigkeitsklausel | |

|---|---|---|

| Tarif (Stand) |

vereinfachte Beantragung |

maximale Dauer |

| Allianz Premium-BU (12/2024) |

|

36 Monate |

| Alte Leipziger BV10 +AU (01/2025) |

|

24 Monate |

| AXA ALVSBV +AU (12/2024) |

|

24 Monate |

| Baloise BP +AU (01/2025) |

|

36 Monate |

| Canada Life +AU Berufsunfähigkeitsschutz (09/2024) |

|

36 Monate |

| Condor Comfort-BU +AU (01/2025) |

|

36 Monate |

| Continentale PremiumBU Plus (01/2025) |

|

24 Monate |

| Dialog SBU-professional +AU (12/2025) |

|

24 Monate |

| die Bayerische BU PROTECT +AU (01/2025) |

|

36 Monate |

| ERGO BU Premium (12/2024) |

|

18 Monate |

| Generali BU-Police plus extra (01/2025) |

|

18 Monate |

| Gothaer Premium +AU (01/2025) |

|

36 Monate |

| Hannoversche Premium Plus (01/2025) |

|

24 Monate |

| HanseMerkur Profi Care +AU (01/2025) |

|

24 Monate |

| HDI EGO Top +AU (07/2025) |

|

36 Monate |

| InterRisk XL (12/2024) |

|

36 Monate |

| LV 1871 Golden-BU +AU (01/2025) |

|

24 Monate |

| Nürnberger Comfort-Schutz +AU (01/2025) |

|

24 Monate |

| Stuttgarter V91A (07/2025) |

|

24 Monate |

| Swiss Life SBU Plus (01/2025) |

|

wahlweise 24 oder 36 Monate |

| UniVersa PremiumSBU (01/2025) |

|

36 Monate |

| Volkswohl Bund SBU +AU (01/2025) |

|

36 Monate |

| Württembergische BURV (AU) (01/2025) |

|

24 Monate |

| Zurich SBU +AU (01/2025) |

|

24 Monate |

Vorsicht bei bereits abgeschlossener Krankentagegeldversicherung!

Wer ein privates Krankentagegeld versichert hat, sollte vor Abschluss einer Berufsunfähigkeitsversicherung mit AU-Klausel unbedingt folgenden Hinweis beachten.

In den Musterbedingungen für die Krankentagegeldversicherung 2009 (Stand 06/2024) heißt es unter § 9 Absatz (6):

Der Neuabschluss einer weiteren oder die Erhöhung einer anderweitig bestehenden Versicherung mit Anspruch auf Krankentagegeld darf nur mit Einwilligung des Versicherers vorgenommen werden.

Eine solche oder ähnliche Formulierung werden Sie vermutlich auch in Ihren Vertragsunterlagen zur privaten KTG-Versicherung finden.

Außerdem begrenzen private KTG-Versicherer die Höhe des Krankentagegelds (zusammen mit sonstigen Krankentage- und Krankengeldern) meist auf das auf den Kalendertag umgerechnete Nettoeinkommen.

Das Problem: Es gibt noch keine abschließende Rechtsprechung, ob es sich bei Leistungen aus einer Arbeitsunfähigkeitsversicherung um „sonstige Krankentage- oder Krankengelder“ im obigen Sinne handelt. Ein zahlungsunwilliger KTG-Versicherer könnte daher versuchen, diese Gesetzeslücke für eine Leistungsablehnung zu missbrauchen.

Sind Sie also bereits im Besitz einer privaten KTG-Versicherung und beabsichtigen den Abschluss einer Berufsunfähigkeitsversicherung mit AU-Klausel, so sollten Sie sich vorher von Ihrem KTG-Versicherer bestätigen lassen, dass er diese Leistungen aus der AU-Klausel nicht als Krankentage- oder Krankengeld betrachtet.

Für gesetzlich Krankenversicherte ohne private Krankentagegeldversicherung ist der Abschluss einer BU-Versicherung mit guter AU-Klausel unproblematisch – ja, sogar empfehlenswert. Doch sie sollten schon auf das Kleingedruckte achten – oder noch besser: sich von uns beraten lassen.

Weitere Klauseln, die interessant sein könnten:

- Wichtige Klauseln für Studenten und solche, die es werden wollen.

- Was die Umorganisationsklausel für Selbstständige bedeutet.

- Warum eine gute Teilzeitklausel sinnvoll sein kann.

- Weshalb sich der Wert einer Erwerbsminderungsklausel in Grenzen hält.